D–Rating, het agentschap voor digitale ratings, publiceert de nieuwste editie van zijn onderzoek naar het digitale aanbod van de retailbanken die actief zijn in België. D–Rating analyseerde hiervoor de prestaties van 14 banken op basis van 420 indicatoren die het digitaliseringsniveau, de doeltreffendheid van de digitale communicatiekanalen en de prestaties van de klanttrajecten meten. Wat blijkt? Neobanken zetten de toon, sommige banken zetten verrassend genoeg stappen achteruit, vastgoedkrediet wordt vaak vergeten, en er is veel achterstand voor de potentiële nummer 5 van de markt op de vier grootbanken.

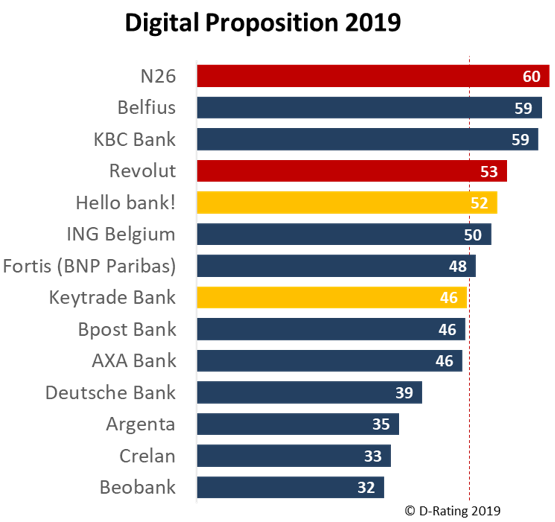

N26, Belfius en KBC Bank op kop in de rangschikking van 2019

Ratingbureau D–Rating heeft voor het tweede opeenvolgende jaar het digitale aanbod van de retailbanken in België geanalyseerd. N26 behaalt opnieuw de beste score wat het digitale aanbod aangaat. De Duitse neobank ziet haar voorsprong op de rest van het erepodium evenwel iets krimpen.

Wat de vier grootbanken aangaat, kaapt Belfius de tweede plaats weg en vervolledigt KBC Bank de top drie. De andere grootbanken ING Belgium en BNP Paribas zijn respectievelijk zesde en zevende in de rangschikking. Zij moeten Revolut en Hello Bank! laten voorgaan in de top 5. Deze laatste twee banken zagen hun score niet geweldig stijgen, maar profiteren van het feit dat ING Belgium twee plaatsen inlevert tegenover 2018. Argenta, Crelan en Beobank sluiten het klassement.

“Deze resultaten bewijzen dat de neobanken, met name N26 en Revolut, zeer concurrentieel blijven met hun digitaal aanbod. Ze positioneren zich in het algemeen als challengers op de markt, in het bijzonder door het aanbieden van quasi realtime openingen van rekeningen. Deze ‘kloof’ met de andere Belgische marktspelers is nochtans kleiner dan in Frankrijk. In België hebben de traditionele banken hun historische aanpak op de helling gezet om concurrentiëler te worden inzake klanttevredenheid, digitalisering van hun aanbod, en nieuwe digitale functies. Onze cijfers bevestigen deze evolutie: van 2018 tot 2019 is de termijn waarbinnen nieuwe klanten toegang krijgen tot hun persoonlijke ruimte gemiddeld van 7,6 naar 5,8 werkdagen gedaald. Alles wijst erop dat de Belgische markt in België in 2019 minder gunstig is voor de verdere ontwikkeling van de neobanken”, verduidelijkt Didier Farjon, CEO van D–Rating.

De Franse markt telt 18 neobanken, tegen twee in België. Op dezelfde populatiebasis zien we dat N26 in Frankrijk 6,5 keer méér klanten telt dan in België. Voor Revolut is dit twee keer meer.

Verrassende vaststelling: meerdere actoren doen het in 2019 minder goed

De prestatie van de klanttrajecten bij de retailbanken ligt in België gemiddeld hoger dan in Frankrijk. In België bedraagt de gemiddelde score 63, in Frankrijk is dat 58. De Belgische situatie toont echter grote contrasten, met aanzienlijke verschillen tussen individuele scores. Het onderzoek van D–Rating toont overigens ook aan dat meerdere banken (zoals bijvoorbeeld Beobank en Crelan) terrein hebben verloren in hun digitale klanttraject.

Het aantal banken dat klanten toelaat om online een rekening te openen, stagneert (64% van de banken in België laten dit toe). Het is nog altijd gebruikelijk hiervoor naar het kantoor te gaan. Opmerkelijk genoeg valt hierbij zelfs een verhoging in vergelijking met 2018 op (21% van de contracten voor lopende rekeningen werden op kantoor ondertekend). (cf. grafiek)

De digitalisering van het maken van een afspraak bij een bank die actief is in België, verschilt verder ook sterk met de gangbare praktijken bij de Belgische zuiderburen. Belfius en KBC Bank krijgen een zeer goede score en doen beter dan de maxima die we in Frankrijk noteren. Bpost Bank en Argenta blijven dan weer hangen op zeer lage scores (cf. grafiek).

“De toestand in België is zeer uiteenlopend. Wat het openen van rekeningen betreft, doen meerdere spelers het veel slechter dan in 2018. Ik denk vooral aan Beobank, waar je vorig jaar online een rekening kon openen, en waar klanten nu verplicht zijn om hun rekeningcontract op een kantoor te gaan ondertekenen. Nieuwe klanten moeten voortaan ongeveer negen dagen wachten voor ze toegang krijgen tot functionele rekeningen. Vorig jaar was dit nog twee dagen. Ook Crelan is van 2018 naar 2019 flink achteruitgegaan op de meeste performance-criteria in het traject tot opening van een rekening”, voegt Didier Farjon toe.

Vastgoedkrediet wordt vaak vergeten

De barometer van de Federatie van notarissen leert dat het aantal vastgoedtransacties in België 7% hoger ligt in 2019 dan in 2018. “Belgen hebben een baksteen in de maag”, zo luidt het wel vaker. Voor de Belgische banken vormt dit gegeven een opportuniteit om nieuwe klanten te werven en hun inkomsten te verhogen door hun aanbod inzake vastgoedkrediet te promoten. De resultaten van het studiewerk van D–Rating tonen echter aan dat de banken in België het vastgoedkrediet weinig gebruiken in hun digitaal aanbod. Alleen KBC Bank onderscheidt zich op dit punt.” (cf. grafiek)

“Vastgoedkrediet is een geweldig instrument om klanten te werven en aan klantenbinding te doen. Voor banken is het dus essentieel om de toegang tot vastgoedkrediet langs digitale kanalen te bevorderen. Voor de traditionele en onlinebanken is het een middel om minder frontaal in concurrentie te staan met de neobanken die doorgaans slechts een beperkt gamma producten aanbieden. Maar met uitzondering van KBC Bank exploiteren de retailbanken in België de digitale toegang tot vastgoedkrediet slechts beperkt. Zij missen op die manier een potentiële bron van groei”, concludeert Didier Farjon.

Crelan, potentiële nummer 5 van de markt, lost de rol tegenover de andere groten

Indien de overname van AXA Bank Belgium door Crelan een feit wordt, zou Crelan nummer 5 worden op de Belgische markt. Beide merken behalen evenwel een lager dan gemiddelde score voor het digitale aanbod, blijkt nog uit de barometer van D–Rating. Sterker nog: Crelan staat pas voorlaatste in de rangschikking. Ze hinken dus achterop tegenover de vier traditionele grootbanken die de markt domineren.

“De resultaten van ons onderzoek zijn duidelijk: banken moeten digitale trajecten aanbieden die optimaal aansluiten bij het dagelijks leven van hun klanten, met name door die laatsten te laten beschikken over performante en gediversifieerde contactkanalen. Het aanbod van producten die digitaal beschikbaar zijn en de mogelijkheid om contracten online te ondertekenen, zijn ook essentiële factoren in het digitaliseringsproces van banken in België”, legt Didier Farjon uit.

België hoeft nochtans niet onder te doen wat betreft de digitalisering van zijn banksector. Volgens het Digital Agenda Scoreboard van de Europese Commissie waren vier op de vijf actieve Belgen in 2018 gebruikers van online banking, terwijl het Europese gemiddelde 63,4% bedraagt.

Die digitaliseringstrend uit zich volgens Didier Farjon op diverse manieren: “Op vlak van digitalisering verwachten wij dat er stappen vooruit worden gezet rond verschillende punten. Selfservicefuncties zullen uitbreiden en nog performanter worden, dankzij onder meer doeltreffendere chatbots. Een betere integratie met businessprocessen zal het mogelijk maken een nog grotere meerwaarde te bieden bij menselijk advies in de financiële sector. De verrijking van de digitale functies voor klanten zou zich moeten blijven ontwikkelen, met bijvoorbeeld meer diensten ter ondersteuning van eigen geldbeheer, zoals de creatie van begrotingen en zelfs gamificatie-elementen”, besluit Didier Farjon, CEO van D–Rating.

Het volledige “Digital Proposition”-onderzoek van D–Rating is beschikbaar via volgende link: www.d–rating.com/

Bron: Creditexpo.be